Suivre et optimiser la croissance de son patrimoine (net worth) quand on est expatrié peut vite devenir compliqué : entre les différentes opportunités d’investissement entre la France et votre pays d’expatriation, les implications fiscales et les variations de taux de change.

Je vous propose un modèle Excel (gratuit) pour vous aider à suivre l’évolution de votre patrimoine année après année, afin de vous donner une vue synthétique vous permettant d’arbitrer plus facilement vos investissements entre les pays, les types de produits et les devises.

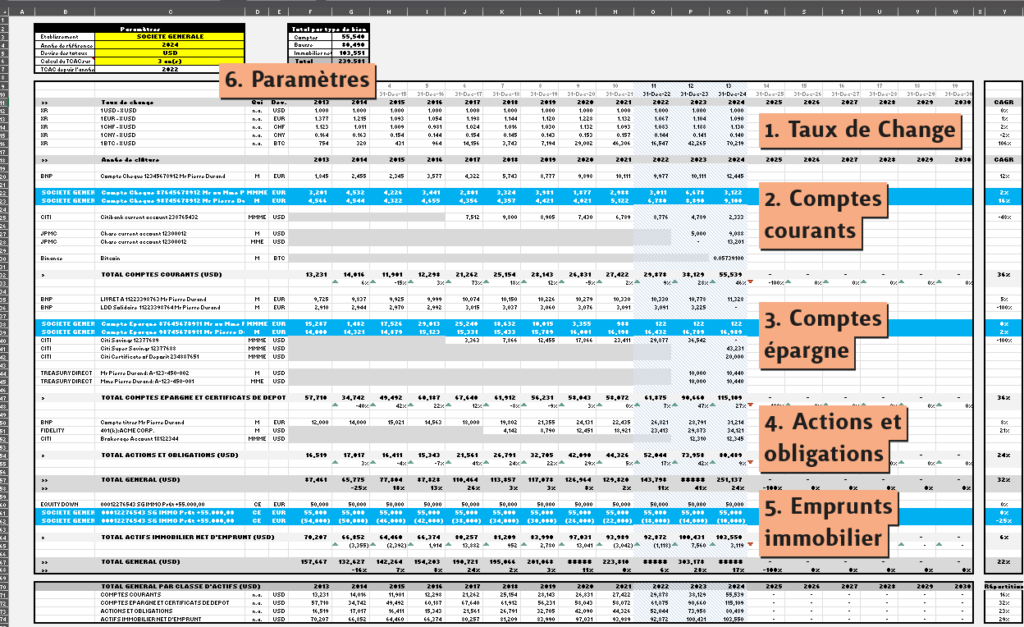

Voici comment le fichier fonctionne

(6) Le bloc en jaune en haut à gauche permet de choisir les paramètres de calcul, nous y reviendrons à la fin de l’article.

Le tableau principal permet de faire un suivi annuel, avec les années en colonnes. L’idée est de renseigner dans chacune des colonnes les valeurs des différents comptes au 31 décembre de chaque année pour voir l’évolution annuelle.

(1) Dans la première partie, vous indiquerez les taux de change, le modèle fourni calcule tous les taux de change par rapport au dollar US$ (il est dont toujours à 1.000). On y indique toutes les devises que l’on utilisera y compris les cryptos (BTC, ETH, XRP, etc.).

Vous pouvez aussi utiliser le cours de l’once d’or (XAU) comme valeur de référence. Ceci vous permettra de comprendre l’évolution de la valeur de vos actifs en dehors des monnaies traditionnelles : est-ce la bourse américaine qui monte ou bien la valeur du Dollar US qui baisse ?

(2 et 3) Les deux sections suivantes sont faites pour renseigner le total de vos différents comptes en banque à la clôture de l’année :

- Comptes courants, qui ne rapportent pas d’interêts

- Comptes epargne, qui eux rapportent des interêts

Je mets ici les Certificats de Dépôt (CD) ou les Treasury Bill (T-Bill) car ce sont également des supports ‘sûrs’ pour y stocker de la monnaie assez proche par nature à un compte épargne, mais offrant des taux plus élevés.

Ceci vous permet de voir comment sont ventilés vos comptes en banque et de vous assurez que les devises qui y sont stockées ne perdent pas trop en valeur, car elles ne sont pas investies.

(4) Ensuite vient la section bourse, on y mettra ses différents portefeuilles titres :

- Portefeuilles d’actions en France, traditionnel ou PEL

- Portefeuille d’actions détenues étranger

- Portefeuille retraite type 401K qui sont en général investis en bourse

- Plan d’actions de votre employeur

- Etc.

(5) Enfin vient la section immobilier, on y fait le suivi de chaque bien immobilier et du remboursement de l’emprunt en cours. Le résultat montré est le capital net correspondant à la somme du capital initial payé en cash et du capital remboursé.

Notez que cette section ne prend pas en compte la variation de la valeur du bien immobilier, dans certains cas celle-ci peut fluctuer grandement et il sera bon de considérer un ajustement manuel pour prendre ce cas en compte.

(6) La section de paramétrage vous permet, une fois le fichier complété, de faire les manipulations suivantes :

- Choisir un établissement pour le mettre en évidence, c’est très pratique lors de la mise à jours du fichier pour rapidement retrouver toutes les lignes correspondant à une banque, quand vous êtes connectés à votre compte ou que vous utilisez un relevé.

- Année de référence et Calcul du TCAC sont utilisés pour faire un calcul de taux de croissance annuel composé (CAGR en anglais), le résultat de ce calcul est affiché en toute dernière colonne sur la période correspondante.

- Devise des totaux vous permet de choisir dans quelle devise vous pourrez analyser l’évolution de votre patrimoine, en $US, en € ou encore en équivalent Or (cette dernière approche risque de vous surprendre).

Laisser un commentaire